相続は身内が亡くなった日から始まり、定められた期限内に相続税を申告するために、遺言を確認し、相続人を特定し、相続財産を調査しなければなりません。そのうえで、遺産の分け方の協議を行うため慎重に進める必要があります。

しかし、手続きが煩わしいからといって、専門家へ依頼するとそれ相応の費用がかかります。できる範囲は自分で行い、必要に応じて行政窓口に確認すれば対応できます。

抑えた費用を故人の供養にあてることもできるため、まずは「自分でできる相続手続きの流れ」を理解しておきましょう。

この記事をおすすめしたい方やケース

- 身内が亡くなった後の遺産相続の流れを知りたい方

- 専門家に依頼せず、自分で遺産相続手続きを進めたい方

- 親族で遺産分割の協議をする際にもめない(まとまる)ケース

クリックできる目次

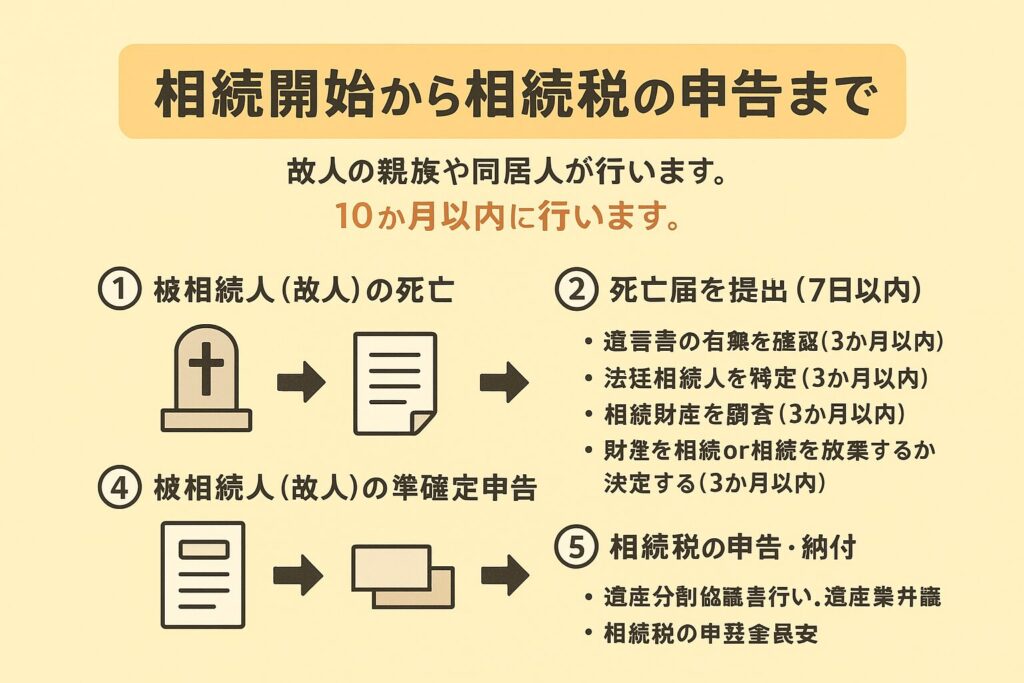

相続開始から相続税の申告まで

故人の親族や同居人が行います。

10か月以内に行います。

亡くなった身内の財産を相続し、相続税を納付するまでのスケジュールを確認しておきましょう。

身内の死後に必要な準備と流れはこちらから

①被相続人(故人)の死亡

②死亡届を提出(7日以内)

③遺言書の有無を確認(3か月以内)

・法廷相続人を特定(3か月以内)

・相続財産を調査(3か月以内)

・財産を相続or相続を放棄するか決定する(3か月以内)

④被相続人(故人)の準確定申告(4か月以内)

⑤遺産分割協議を行い、遺産分割協議書を作成(10か月以内)

・相続税の申告・納付(10か月以内)

・相続財産の登記・名義変更(10か月以内)

ポイントは3か月と10か月

相続するかどうかを決めるのは「3か月」

相続税が発生する場合の、納付期限は「10か月」

遺言書を確認する

故人の親族や同居人が行います。

故人の死亡後、速やかに行います。

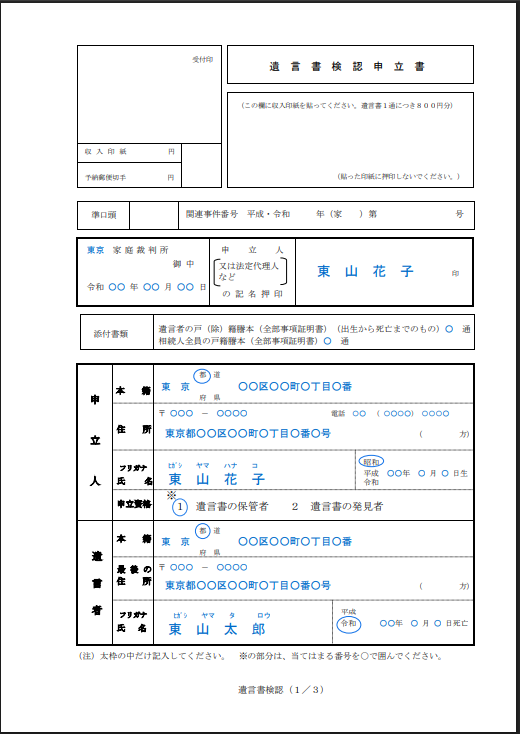

遺言書検認申立書(裁判所HPより)

相続の進め方は、遺言書の有無で変わってきます。心当たりのある場所を探すことが大事です。

遺言書を探す場所

自宅

机の引き出しや本棚、金庫などに保管されているケースがあります。封筒に「遺言書」と書かれている場合もあれば、日記帳やノートに挟まれていることもあります。

公証役場

「公正証書遺言」が作成されていた場合、公証役場で原本が保管されています。遺族は「公証役場遺言検索システム」を利用して確認できます。

信託銀行

遺言信託を利用している場合、信託銀行が保管していることがあります。口座のある銀行に問い合わせてみましょう。

貸金庫

故人が銀行の貸金庫を契約していた場合、遺言書が入っていることもあります。ただし、開ける際には相続人全員の立会いや銀行所定の手続きが必要です。

遺言書の種類

公正証書遺言

公証人と証人2名の立会いで作成され、公証役場に原本が保管されます。偽造・紛失のリスクがなく、最も安全性の高い方法です。検認手続きも不要です。

自筆証書遺言

遺言者が全文を自筆で書き、日付と署名・押印をしたものです。手軽に作成できますが、形式に不備があると無効になるリスクがあります。

近年は法務局で「自筆証書遺言保管制度」が導入され、保管を依頼すれば紛失や改ざんを防げます。

秘密証書遺言

内容を秘密にしたまま、署名・押印した遺言を封印して公証役場に提出する方式です。形式は公証人が確認しますが、内容は本人しか知りません。信頼性は公正証書ほど高くはなく、利用されるケースは多くありません。

遺言書検認の流れ(遺言書の種類によって家庭裁判所で検認を受ける)

遺言書が 自筆証書遺言 または 秘密証書遺言 だった場合は、勝手に開封してはいけません。開封すると法律違反(過料の対象)になる可能性があります。

必ず家庭裁判所に申し立てて「検認手続き」を受ける必要があります。

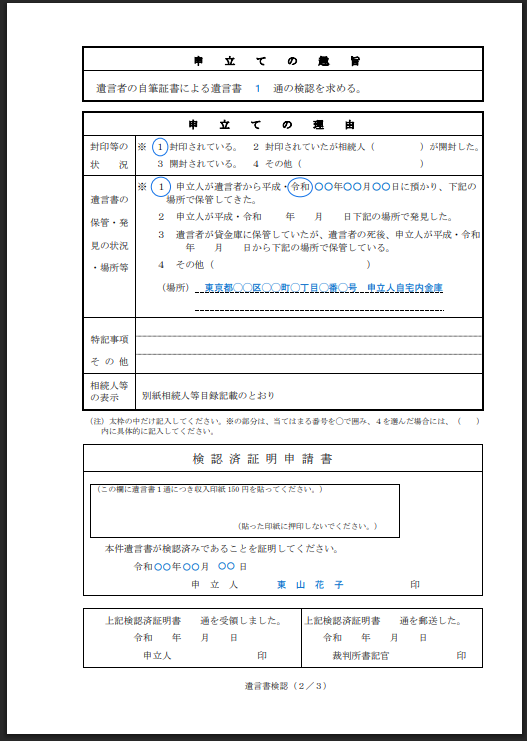

検認の手続きの流れ

- 検認の申立て

相続人の住所地を管轄する家庭裁判所に「遺言書検認申立書」を提出します。書式は裁判所HPからダウンロード可能です。 - 必要書類を添付

遺言書原本、故人の出生から死亡までの戸籍謄本、相続人全員の戸籍謄本、申立人の住民票などが必要です。 - 裁判所での期日

裁判所から指定された日に、相続人が立ち会いのもと遺言書を開封します。立ち会えない相続人には、検認結果が通知されます。 - 検認済証明書の交付

検認が終わると、遺言書には「検認済証明書」が付与され、正式に相続手続きに利用できるようになります。

遺言書検認申立書のダウロードはこちら

相続人の範囲と法廷相続分を確認

故人の親族や同居人が行います。

故人の死亡後、速やかに行います。

財産を相続できる人は法律で決められていますので、相続人になれる人を確認していきましょう。

相続人の範囲と法廷相続分

相続人は大きく分けて以下の3つのグループに分類されます。

- 配偶者

婚姻関係にある配偶者は常に相続人です。離婚している場合や内縁関係の場合は基本的に相続権はありません。 - 子ども(直系卑属)

故人の子ども(養子含む)は配偶者と共に相続人になります。子どもが既に死亡している場合は、その子(孫)が代襲相続します。 - 直系尊属や兄弟姉妹

子どもがいない場合は、父母や祖父母などの直系尊属が相続人になります。

さらに直系尊属もいない場合は、兄弟姉妹が相続人となります。兄弟姉妹も死亡している場合は、その子(甥・姪)が代襲相続することがあります。

法定相続分は法律で定められており、遺言がない場合は以下の割合で分けます。

- 配偶者と子ども

→ 配偶者:1/2、子ども全員で1/2

例:子ども2人の場合、各1/4ずつ - 配偶者と直系尊属(父母など)

→ 配偶者:2/3、直系尊属:1/3 - 配偶者と兄弟姉妹

→ 配偶者:3/4、兄弟姉妹:1/4 - 子どもだけの場合

→ 子ども全員で均等に - 直系尊属だけの場合

→ 直系尊属で均等に - 兄弟姉妹だけの場合

→ 兄弟姉妹で均等に

- 法定相続分はあくまで「目安」です。遺産分割協議で話し合えば、必ずしも法定相続分通りに分ける必要はありません。

- ただし、法定相続人や法定相続分を知らないと協議が難航することがあります。

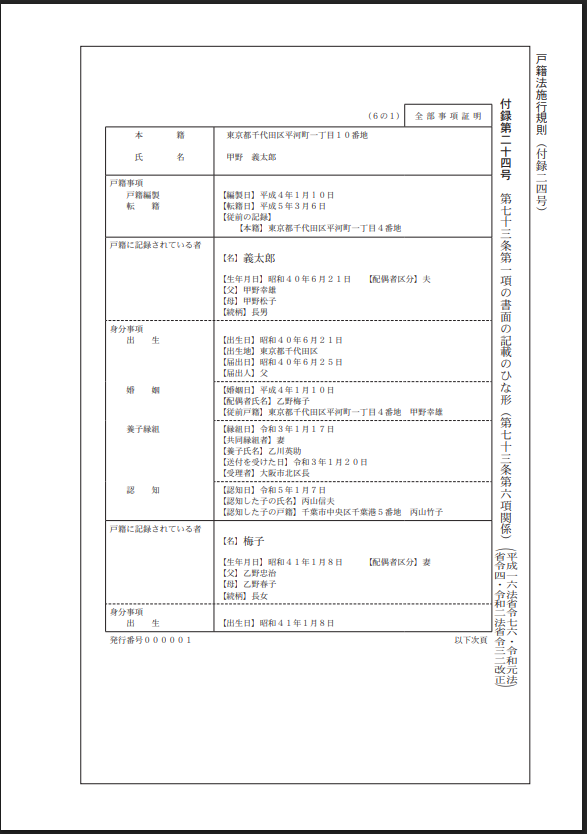

相続関係を戸籍で確認

相続人を確定するためには、戸籍謄本で家族関係を確認する必要があります。

- 出生から死亡までを確認する

戸籍をたどって、出生時の戸籍から結婚・子ども誕生・死亡までを確認します。 - 除籍・改製原戸籍の取得

過去の戸籍が必要な場合は、除籍謄本や改製原戸籍を役所で請求します。 - 戸籍に記載されている項目の見方

- 戸籍事項:名前、生年月日、続柄など

- 身分事項:婚姻歴、養子縁組、離婚歴など - 相続人の確定

戸籍に基づき、配偶者・子・直系尊属・兄弟姉妹の有無を確認します。

相続人を確定することで、遺産分割や相続税申告の基礎資料として利用できます。

- 代襲相続の有無も忘れず確認

- 養子や認知の有無も相続人確定に影響

- 戸籍は本籍地の役所で取得可能

- 遠方の役所の場合は郵送で請求も可能

「戸籍事項」で故人の以前の戸籍を確認し、「身分事項」で配偶者などの以前の戸籍を確認できます。

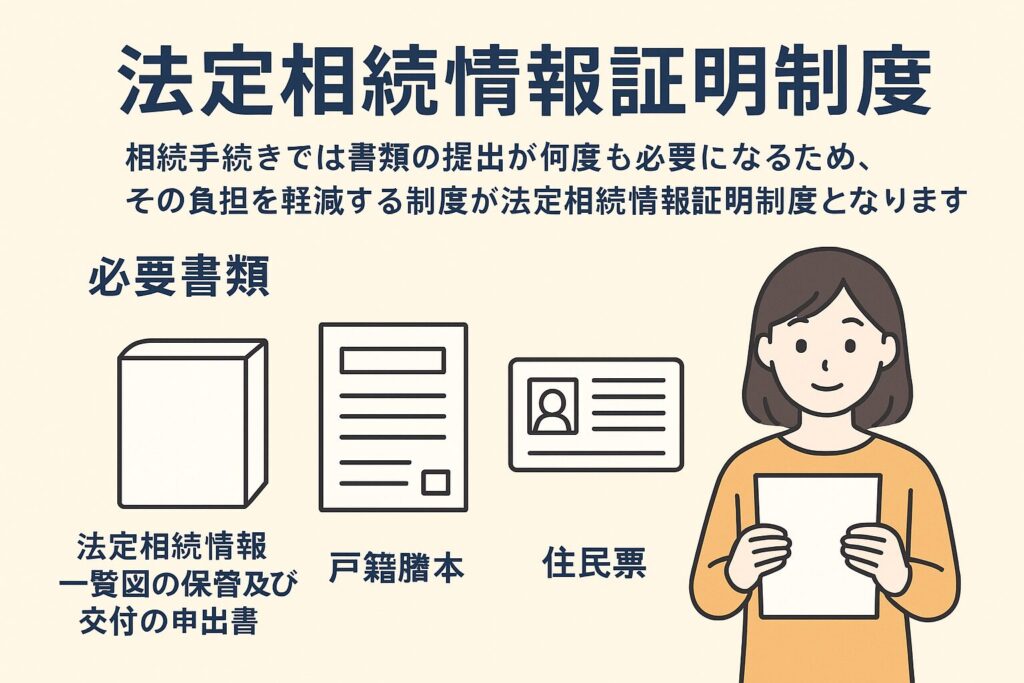

法定相続情報証明制度

相続手続きでは書類の提出が何度も必要になるため、その負担を軽減する制度が法定相続情報証明制度となります。

- 法廷相続情報一覧図の保管及び交付の申出書(法務局より)

- 戸籍謄本(市区町村役所より)

- 住民票(市区町村役所より)

法定相続情報証明制度のメリット

手続きの効率化

- 通常、銀行や証券会社、不動産登記、保険手続きなどで、戸籍や住民票を何度も提出する必要があります。

- この制度を利用すれば「法定相続情報一覧図」の写しを提出するだけで済み、提出書類の手間が大幅に減ります。

書類のコピーで対応可能

- 一覧図の写しは複数枚作成できるため、各金融機関や登記所で使い回せます。

手続きの正確性向上

- 法務局で作成された一覧図は、公的に認められた書類です。

- 各手続き先で「戸籍の確認不足」を理由に手続きが止まるリスクを減らせます。

安心感

- まとめて法務局で確認されているため、相続人の特定ミスや戸籍の見落としを防げます。

手続きの進め方

1. 申し出

- 申請窓口:被相続人の本籍地を管轄する法務局

- 必要書類:

- 戸籍謄本(出生から死亡まで全て)

- 住民票(申請人のもの)

- 法定相続情報一覧図の保管及び交付の申出書(法務局HPで入手可)

2. 受付

- 法務局で書類の不備チェック

- 問題がなければ、認証文つきの法定相続情報一覧図が正式に作成されます

3. 利用

- 作成された一覧図の写しを、各種手続きで提出

- 金融機関

- 証券会社

- 不動産登記(相続登記)

- 税務署

一覧図はコピーを複数用意できるので、相続人全員が同時に手続きを進めやすくなります。

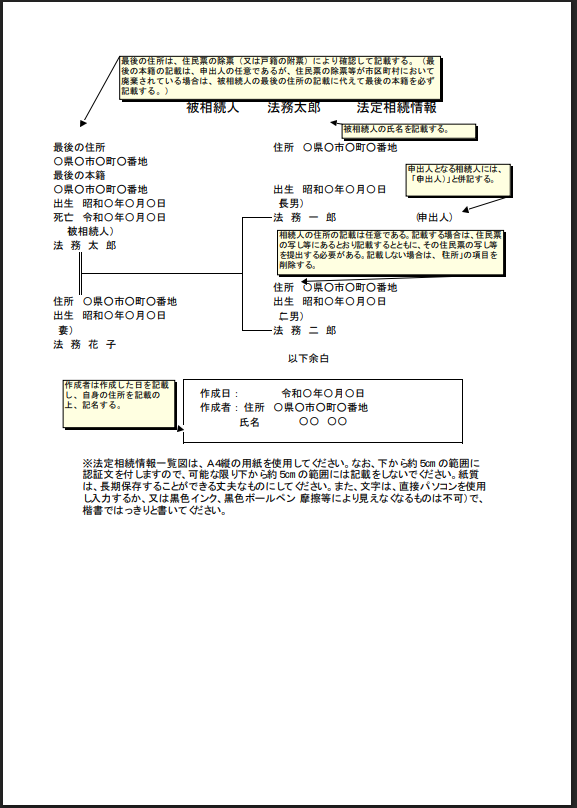

法定相続情報一覧図の書き方

一覧図は、相続人と故人の関係をひと目でわかるように図示した書類です。

書き方の基本

- タイトル:法定相続情報一覧図

- 故人(被相続人)の情報

- 氏名、出生年月日、死亡年月日、本籍地

- 相続人の情報

- 氏名、生年月日、続柄、本籍地

- 配偶者は常に最上段に記載することが推奨

- 線で家族関係を明示

- 縦線で親子関係、横線で兄弟姉妹を示す

注意点

- 住民票や戸籍の情報と照らし合わせること

- 養子や再婚の有無も正確に記載

- 申出書は法務局HPで雛形が提供されており、これに沿って作成するのが安全

法定相続情報一覧図のひな形はこちら

相続財産を調査する

相続を受ける人が行います。

3か月以内に行います。

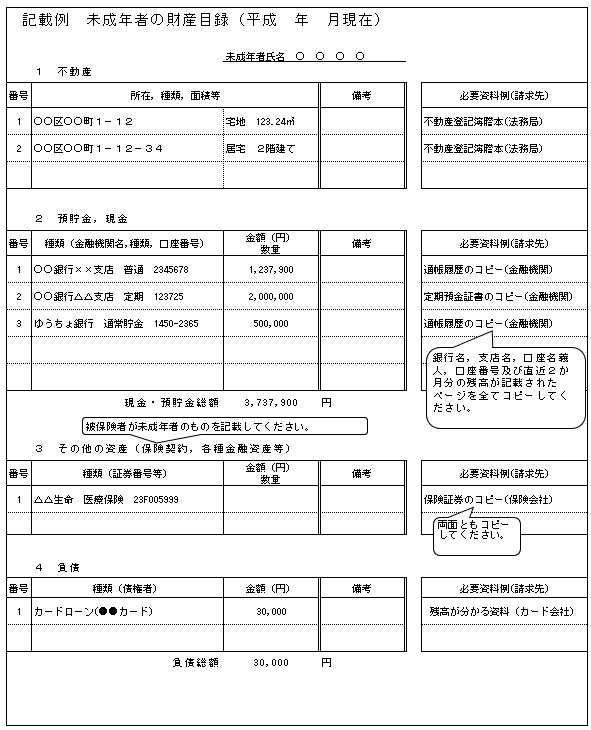

財産目録(自分で作成)

相続財産を正確に把握することは、遺産分割協議や相続税の申告を行う上で非常に重要です。

財産の調査は、相続人本人が行うことが基本で、死亡後3か月以内を目安に行うのが望ましいとされています。

相続財産の種類

相続財産には、プラスの財産とマイナスの財産(負債)があります。また、相続税の対象になる財産とならない財産もあります。

マイナスの相続財産

- 借入金・住宅ローン

- クレジットカード残高

- 買掛金(営業上の未払い代金など)

- その他の債務(保証債務など)

ポイントはマイナスの財産は相続放棄や限定承認を検討する際に重要な判断材料になります。

相続税の対象外

- 墓地、位牌、仏壇など

- 死亡保険金(500万×法定相続人=非課税)

- 死亡退職金(500万×法定相続人=非課税)

財産目録の書き方

財産目録は、どの財産を誰が相続するかを決めるための資料です。できるだけ詳しく正確に作成しましょう。

基本項目

- 財産の名称

預金の場合:銀行名、支店名、口座番号

不動産の場合:所在地、地目、地積

株式の場合:銘柄、株数、証券会社

2.評価額

預貯金は残高

不動産は路線価方式・倍率方式で評価

株式は上場・非上場で評価方法が異なる

3.相続税の対象

対象/非対象を明記

4.負債の有無

借入金、未払い税金、ローンなど

- 財産ごとに区分して一覧表にする

- 金額は最新の情報を反映

- 債務と相続財産は分けて記載

- 相続人間で共有しやすい形式で作成

相続財産の評価

相続を受ける人が行います。

3か月以内に行います。

相続財産を相続人に分配するためには、相続財産を正確に評価しなければなりません。

相続財産の評価方法

| 財産の種類 | 評価方法 | ポイント・備考 |

| 土地 | 路線価方式:路線価 × 面積 × 補正率 倍率方式:固定資産税評価額 × 倍率 | 小規模宅地等の特例で評価額減額可能 |

| 建物 | 固定資産税評価額/貸家⇒×70% | 自宅や賃貸建物の評価に使用 |

| 手許現金 | 死亡時点の現金残高 | 通帳や現金の確認が必要 |

| 普通預金・定期預金 | 死亡時点の預金残高 | 銀行残高証明書で確認 |

| 上場株式 | 死亡時の終値 × 保有株数 | 市場価格が基準 |

| 非上場株式 | 原則的評価方式か特定的評価方式 | 専門家への相談推奨 |

| 投資信託 | 死亡時点の基準価格 | 証券会社の評価額を確認 |

| 死亡保険金 | 非課税枠:500万円 × 法定相続人の数超過分は課税対象 | 受取人や契約内容による |

| 死亡退職金 | 非課税枠:500万円 × 法定相続人の数超過分は課税対象 | 会社から証明書を取得 |

| 年金保険 | 年金受給権 | 受給可能な場合のみ相続財産に含む |

| 金地金 | 死亡日の買取価格 | 純度や重量に注意 |

| 自家用車 | 死亡日の時価 | 使用継続時は低め |

| 家庭用財産 | 原則非課税 | 高額美術品や骨董品は課税対象 |

| ゴルフ会員権 | 死亡日の取引価格×70% | 信託金がない場合 |

株式の評価

- 上場株式の評価明細書(国税庁HPより)

- 証券会社からの保有明細書

- 株価確認のための取引所情報

上場株式と非上場株式の評価方法の違いを確認する必要があります。

| 項目 | 上場株式 | 非上場株式 |

| 市場価格 | あり(取引所の株価) | なし(評価方法で算定) |

| 評価基準 | 死亡日時点の終値 | 原則的評価方式・特定的評価方式など |

| 必要書類 | 評価明細書、証券会社の保有明細 | 決算書、株主名簿、評価計算書 |

| 注意点 | 株価の変動に注意 | 評価方法により大きく異なる可能性あり |

- 被相続人の死亡日の最終価格

- 被相続人の死亡月の最終価格の平均

- 被相続人死亡月前月の最終価格の平均

- 被相続人の死亡月前々月の最終価格の平均

不動産の評価

土地の評価方法は主に 路線価方式 と 倍率方式 の2種類があり、さらに条件によって 小規模宅地等の特例 を利用することができます。

路線価方式の評価

対象:主に市街地などの道路に面した土地

評価の仕組み:国税庁が公表する「路線価」を基準に計算します

計算式:土地の評価額 = 路線価 × 土地面積

EX:地図上で480Cと記載があれば48万円/1㎡

国税庁の路線価はこちらから

倍率方式の評価

路線価がない場合は倍率方式を使用します。

固定資産税評価額に国税局長が定めた倍率をかけて評価します。

計算式:土地の評価額 = 固定資産評価額 × 倍率

- 固定資産税評価額は市区町村役所の課税台帳で確認可能

- 倍率は国税庁が公表しており、土地の所在地によって異なる

国税庁の倍率はこちらから

小規模宅地等の特例

目的:被相続人が居住用や事業用に使用していた宅地の相続税負担を軽減

対象:居住用宅地、事業用宅地、貸付用宅地など

減額率:

- 居住用:評価額最大80%減(上限面積:330㎡まで)

- 事業用:評価額最大80%減(上限面積:400㎡まで)

- 貸付用:評価額50%減(上限面積:200㎡まで)

⇒減額できれば最終的に相続税の計算に有利になります。

親族の条件:

- 配偶者

- 同居している親族(被相続人が亡くなる直前まで同居+その後も住み続ける)

- 別居している親族(被相続人に配偶者や同居していた親族がいない+被相続人が亡くなる前の3年間自分や親族の持ち家に住んでいない)

相続する

相続を受ける人が行います。

10か月以内に行います。

預貯金の相続

故人が銀行や信用金庫などに預けていた預貯金は、死亡後すぐに口座が凍結されます。凍結されると、通常の入出金や振込はできなくなり、相続手続きを経なければ払い戻しや名義変更ができません。

- 金融機関の相続関係届書(各銀行で用意)

- 被相続人(故人)の戸籍謄本(出生から死亡まで)

- 相続人全員の戸籍謄本や住民票

- 遺産分割協議書(相続人全員の署名・押印が必要)

- 相続人全員の印鑑証明書

記入内容:被相続人の氏名・生年月日・死亡日、相続人の氏名や住所、相続割合など

注意点:記載内容は戸籍や遺産分割協議書と完全に一致させる必要があります。少しでも不備があると受理されない場合があります。

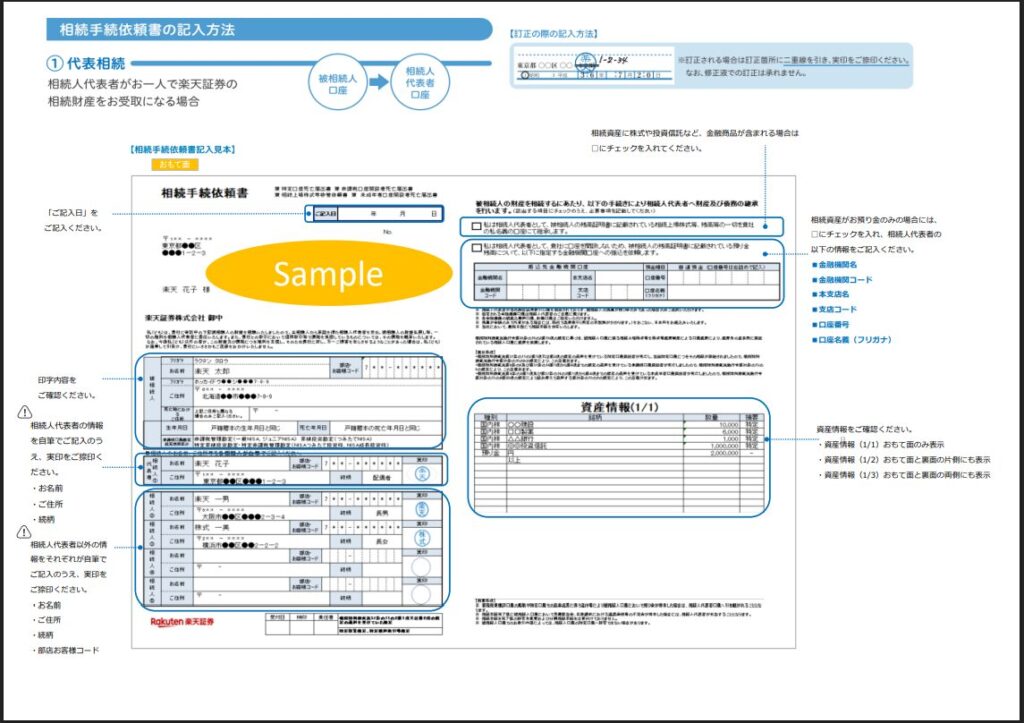

株式の相続

故人が保有していた株式や投資信託などの有価証券も、相続の対象になります。証券口座は金融機関や証券会社に名義変更の申請を行わないと、売却や配当金の受け取りができません。

- 相続手続依頼書(証券会社や金融機関から交付)

- 被相続人の戸籍謄本(出生から死亡まで)

- 相続人全員の戸籍謄本や住民票

- 遺産分割協議書(相続人全員の署名・押印)

- 相続人全員の印鑑証明書

- 相続人がそのまま株式を引き継ぐ(名義変更)

- 株式を売却して現金化し、相続人で分配する

相続手続依頼書の書き方

- 被相続人の基本情報(氏名、生年月日、住所、口座番号)

- 相続人の情報(氏名、住所、続柄)

- 相続方法(名義変更 or 売却)の選択欄を記入

- 相続割合に基づいて記載(遺産分割協議書と一致させる必要あり)

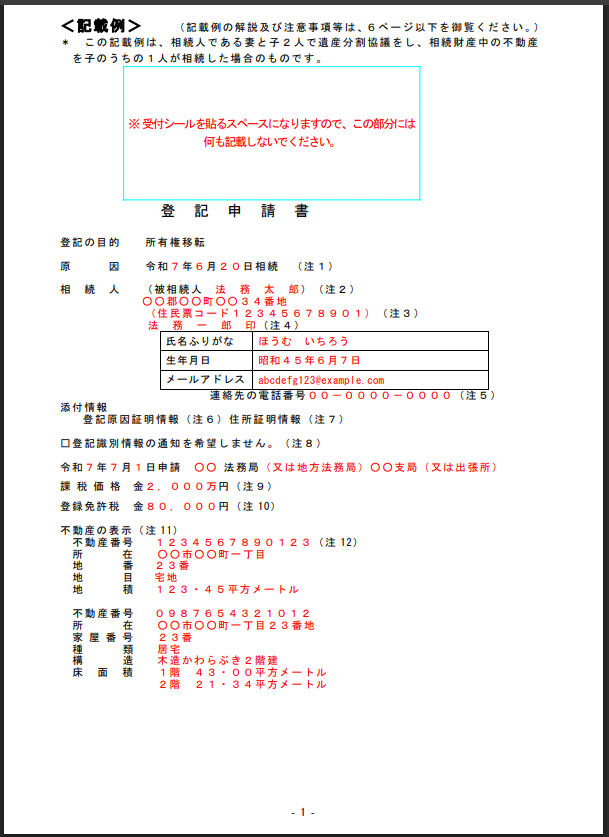

不動産の相続

2024年4月からは相続登記の申請が義務化され、故人の死後3年以内に行いましょう。

- 登記申請書(法務局HPから入手可能)

- 被相続人の出生から死亡までの戸籍謄本一式

- 相続人全員の戸籍謄本・住民票

- 遺産分割協議書(相続人全員の署名・押印が必要)

- 相続人全員の印鑑証明書

- 固定資産評価証明書(市区町村役場で取得)

不動産の相続手続きの流れ

①不動産の調査

固定資産税の納付書や登記事項証明書を取り寄せ、対象不動産を特定します。

②相続人の確定

戸籍を取得し、誰が相続人となるかを確認します。

③遺産分割協議

相続人全員で話し合い、不動産を誰が相続するのかを決めます。

協議内容を書面化し、相続人全員が署名・押印した「遺産分割協議書」を作成します。

④登記申請の準備

登記申請書を作成し、必要書類を添付します。

⑤法務局に申請

管轄の法務局に書類を提出。郵送でも可能ですが、不備防止のため窓口相談を利用するのが安心です。

⑥登記完了

問題がなければ、登記が完了し、新しい権利証(登記識別情報)が交付されます。

登記申請書の書き方

①登記の目的

「所有権移転」と記載します。

②原因

「令和○年○月○日 相続」と記載(被相続人の死亡日)。

③相続人(権利者)情報

新しく登記する相続人の氏名・住所を記載します。

④添付書類

「戸籍謄本」「住民票」「印鑑証明書」「遺産分割協議書」「固定資産評価証明書」などを記載。

⑤不動産の表示

登記事項証明書に基づき、土地や建物の所在・地番・地目・地積などを正確に記載します。

⑥申請日・申請人・押印

最後に相続人(申請人)の住所・氏名を記載し、実印を押印します。

- 相続登記は専門用語が多く、書き方を誤ると補正を求められます。

- 不動産の評価額に応じて登録免許税(固定資産税評価額×0.4%)がかかります。

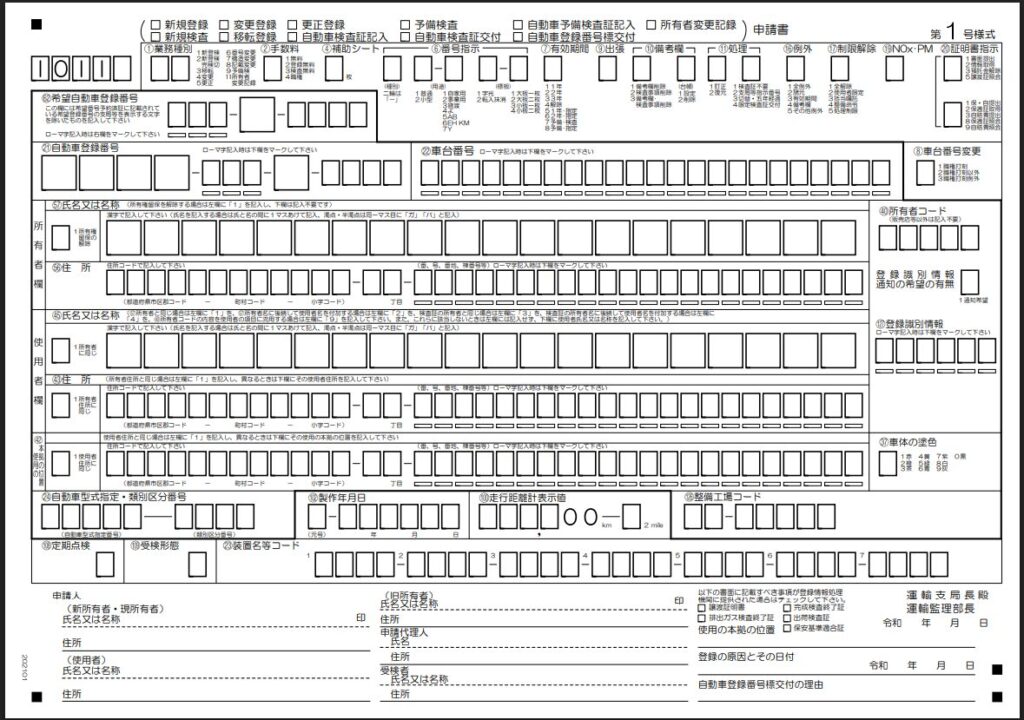

自動車の相続

故人が所有していた自動車も、相続財産のひとつです。

自動車を 廃車する場合 でも、 相続人が引き継いで乗り続ける場合 でも、名義変更や登録手続きが必要となります。

- 移転登録申請書(国土交通省HPから入手可)

- 被相続人の除籍謄本(死亡の記載があるもの)

- 相続人の戸籍謄本(相続関係を証明するため)

- 遺産分割協議書(相続人全員が署名・押印したもの)

- 相続人の印鑑証明書

- 車検証

- 自動車検査登録印紙(登録免許税:500円)

- 自賠責保険証明書

- 永久抹消登録申請書または一時抹消登録申請書

- 車検証

- ナンバープレート

- 相続人の印鑑証明書

- 解体報告記録(解体業者から交付される書類)

移転登録申請書の書き方

①自動車登録番号(ナンバープレート番号)

②車台番号(車検証を確認)

③被相続人(旧所有者)の氏名・住所

すでに死亡しているため、戸籍謄本などの添付書類で証明します。

④新所有者(相続人)の氏名・住所・生年月日

⑤申請の理由

「相続による移転」と明記

⑥添付書類一覧

戸籍謄本、遺産分割協議書、印鑑証明書などを記載

⑦申請人(相続人)の署名・押印

その他遺産の相続

相続財産には、預貯金や不動産だけでなく、日常生活では見落としがちな財産も含まれます。これらも正しく把握し、相続の対象とする必要があります。以下で代表的なものを解説します。

- 住宅ローンを組む際に加入していることが多い保険。

- 被相続人が亡くなった場合、残りの住宅ローンが保険金で完済される仕組み。

- 相続財産ではなく、ローンが帳消しになる効果を持つため、相続税の課税対象外。

- 手続きは金融機関へ死亡証明書・住民票などを提出して行います。

- 被相続人が加入していた生命保険の死亡保険金は、受取人が指定されている場合はその人の固有財産となり、相続財産には含まれません。

- 受取人がいない場合は相続財産に含まれ、遺産分割協議の対象になります。

- 手続きには 保険金請求書・死亡診断書・戸籍謄本 などが必要です。

- 相続財産として評価額を算出する必要があります。

- 名義変更には会員権発行元(クラブやリゾート施設)の承認や名義書換料が必要。

- 換金性があるものは相続税評価額に含まれるため注意。

- 会社員や公務員が亡くなった場合、退職金や弔慰金が遺族に支給されることがあります。

- 退職金は 「みなし相続財産」 とされ、相続税の課税対象になります。

- 非課税枠:500万円 × 法定相続人の数まで控除可能。

- 故人が所有していた船(釣り船・プレジャーボートなど)は相続財産になります。

- 名義変更や廃船手続きは、管轄する 運輸局または小型船舶検査機構(JCI) で行います。

- 宝石・貴金属は財産目録に記載し、相続財産として評価。

- 評価は専門鑑定士や貴金属の市場価格で算定。

- 形見分けとして分配するケースも多いですが、相続税評価額は申告に反映させる必要があります。

- プラスの財産だけでなく、借金などのマイナス財産も相続されます。

- 保証人となっている場合も相続対象となるため要注意。

- 借金が多い場合は 相続放棄 や 限定承認 を検討することが大切です。

- 絵画や骨董品、掛け軸などは相続財産として評価されます。

- 評価額は市場価格や美術品鑑定士による鑑定をもとに決定。

- 相続人間で価値の認識が異なりやすいため、専門鑑定を受けることをおすすめします。

デジタル遺品の引継ぎ

デジタル遺品は探すのが大変です。正しく対応するために基本的な事柄を確認しましょう。

デジタル遺品の例

ネット口座・金融関連

- ネット銀行の口座

- ネット証券口座(株式・投資信託など)

- 暗号資産(仮想通貨)ウォレット

- ネットショッピングのポイント(Amazon、楽天、PayPayなど)

データ類

- パソコンやスマホに保存された写真・動画・文書

- クラウドストレージ(Google Drive、iCloud、Dropbox など)

- SNSの投稿データ

コミュニケーションツール

- LINE、Facebook、X(旧Twitter)、Instagramなどのアカウント

- メールアドレス

- オンラインゲームのアカウントや課金データ

デジタル遺品は見えない

通帳や証券のように「紙」で残らないため、存在に気づきにくいのが特徴です。

故人のスマホやパソコンにパスワードロックがかかっている場合、アクセスできないまま資産が眠ってしまうケースもあります。

また、デジタルサービスには利用規約があり、相続人であってもアカウントに直接ログインすることを禁止している場合があります。そのため、サービス提供会社に連絡し、利用者の死亡を証明する書類を提出する必要があるケースもあります。

デジタルデーターを探すには

①メールや郵便物を確認

「ご利用明細」「利用通知」などのメールやハガキから、利用していたサービスを推測します。

②スマートフォン・パソコンを確認

アプリ一覧、ブラウザのお気に入り・履歴、クラウドの同期データを確認します。

③金融機関やサービス会社に問い合わせ

ネット銀行・証券会社などは、戸籍や死亡証明を提出すれば口座の有無を照会できる場合があります。

④パスワード管理アプリを探す

故人がパスワード管理アプリやメモを利用していた場合、それを確認することで多くのサービスにアクセスできる可能性があります。

相続放棄と限定承認

相続放棄は、相続を受ける人が個々に行います。

限定承認は、相続人全員で手続きを行います。

3か月以内に行います。

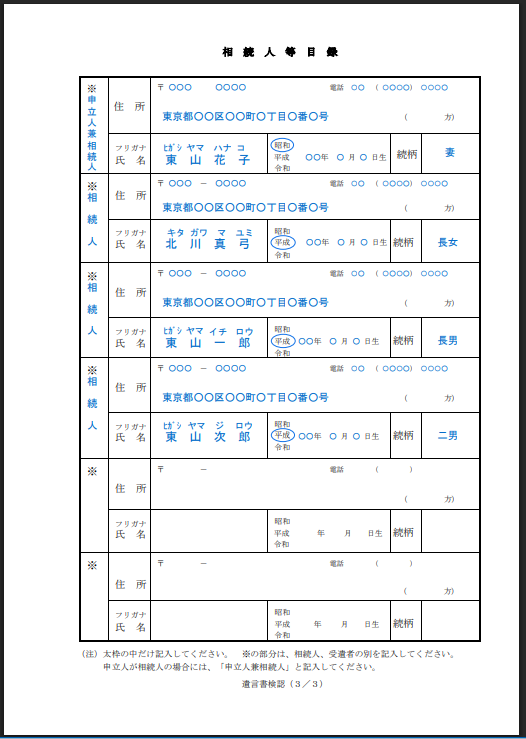

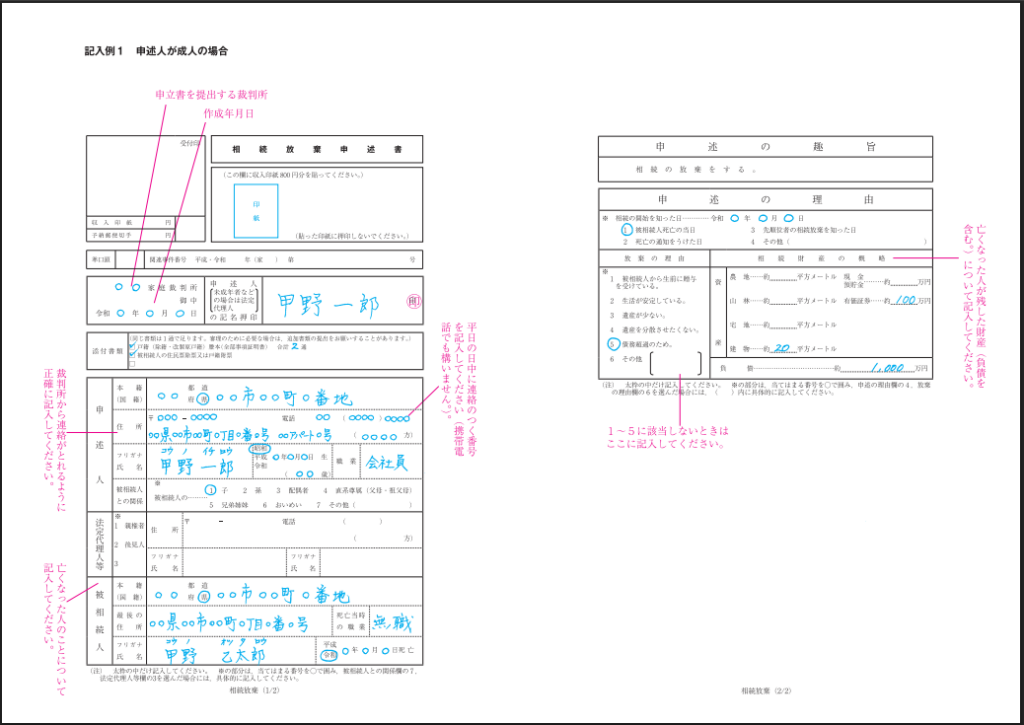

相続放棄申述書(裁判所HPより)

マイナス財産が多い場合に行うことができる2つの方法を確認しましょう。

相続の3つの種類

単純承認

- 財産も負債も含め、すべてを相続する方法。

- 特に手続きは不要で、相続開始と同時に自動的に承認したことになります。

- 注意:マイナス財産も引き継ぐため、借金が多い場合は注意が必要。

限定承認

- 相続人全員で手続きを行い、プラスの相続財産の範囲内でのみマイナスの財産を相続する方法。

- 手続きは家庭裁判所に申述する必要があります。

- 全相続人が同意して申述する必要があり、単独では行えません。

相続放棄

- 相続人が個別に手続きを行い、財産も負債も一切相続しない方法。

- マイナス財産が多い場合に有効です。

- 手続きは 3か月以内 に家庭裁判所へ申述する必要があります。

相続手続きの進め方

① 相続人の確定

戸籍謄本などで法定相続人を確認。

②3か月の熟慮期間内に判断

財産・負債の調査を行い、どの方法で相続するか決定します。

③家庭裁判所で手続き

相続放棄:個別に申述

限定承認:相続人全員で申述

④申述後の注意点

放棄した場合は相続財産に関与できなくなります。

限定承認は、負債の範囲や財産状況を正確に把握する必要があります。

相続放棄申述書の書き方

- 提出先:被相続人の最後の住所地を管轄する家庭裁判所

- 必要事項

- 被相続人の氏名・死亡日

- 申述人(相続人)の氏名・生年月日・住所

- 申述の理由:相続放棄の意思表示

- 添付書類:戸籍謄本(申述人の戸籍・被相続人の死亡記載のある戸籍)

- 申述人の署名・押印

- 提出方法

- 郵送でも可能ですが、家庭裁判所に直接提出すると手続きがスムーズです。

- 申述書受理後、家庭裁判所から「相続放棄受理通知書」が発行されます。

相続財産の分け方

故人の財産を分ける方法を確認し自身のケースに合った方法で進めることがポイントです。

遺産分割の方法

①現物分割

財産をそのままの形で分ける方法。

例:不動産を長男、預貯金を次男、骨董品を三男が相続。

メリット:換金の手間がない

注意点:財産価値が偏ると不公平感が生じる場合がある

②代償分割

特定の相続人が不動産など現物を取得し、他の相続人に現金で代償(補償)を支払う方法。

例:長男が自宅を相続し、次男・三男に現金を支払う

メリット:不動産を手放さずに済む

注意点:代償金の資金を用意する必要がある

③換価分割

財産を売却して現金化し、現金を相続人で分ける方法。

例:不動産を売却し、預貯金と合わせて按分する

メリット:公平に分割しやすい

注意点:売却手続きや税金の処理が必要

④共有分割

財産を複数の相続人で共有する方法。

例:不動産を兄弟で持分按分して共同所有

メリット:財産をすぐに売却せずに保持できる

注意点:管理・処分に関して相続人全員の同意が必要で、将来のトラブルになりやすい

相続分割の流れ

| 遺産相続の意向 | 遺言書の有無 | 分割方法 | 説明 |

| 遺産相続をしたくない | ー | 相続放棄・限定承認 | 財産も負債も含め相続しない、または相続財産の範囲内で負債を精算する手続き |

| 遺産相続をしたい | ある | 指定分割 | 遺言書の内容に従って財産を分配。相続分割協議は不要。指定されていない場合は協議が必要 |

| 遺産相続をしたい | ない | 協議分割 | 相続人全員で協議し、どの財産を誰が相続するかを決定する。民法により目安を確認して進める |

- 遺言書がある場合は原則として遺言者の意思を優先

- 遺言書がない場合や協議がまとまらない場合は、法定相続分に従うか、調停分割・審判分割に進む

遺産分割協議書の作成

相続を受ける人が作成します。

10か月以内に作成します。

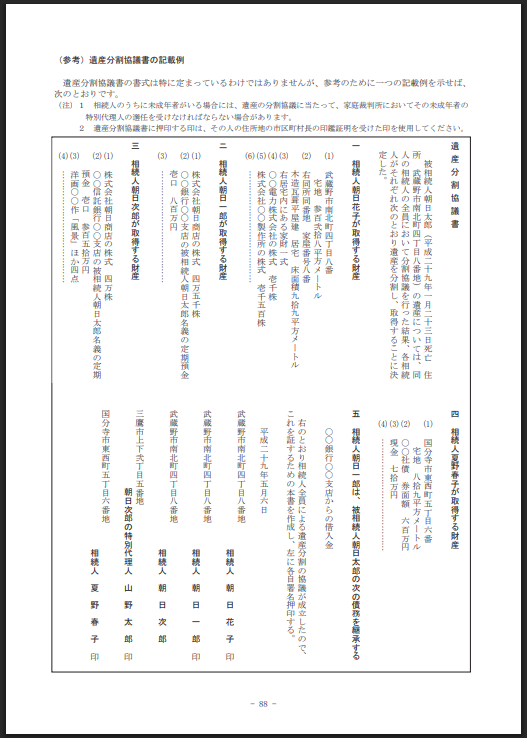

遺産分割協議書(自分で作成)

故人の財産の分け方が決定したら、遺産分割協議書を作成します。

遺産分割協議書は、相続人全員で話し合い(遺産分割協議)を行い、故人の財産をどのように分けるかを文書で正式に記録するものです。

相続手続きを進める上で非常に重要な書類であり、銀行や法務局などでも提出を求められることがあります。

遺産分割協議書の作成ルール

①相続人全員の合意が必要

相続人全員が協議書の内容に同意し、署名・捺印することが必須です。1人でも反対すれば、その協議書は無効になります。

②署名・押印は実印が基本

- 遺産分割協議書は法的効力を持たせるため、各相続人の署名と実印の押印が必要です。また、印鑑証明書も添付すると確実です。

- 協議書の日付は、署名・捺印した日を明記します。相続税申告や名義変更の基準日となることがあるため重要です。

- 預貯金、不動産、株式、車など、すべての相続財産を正確に記載する必要があります。口座番号や不動産の登記情報など、第三者が確認できる情報まで書くとトラブルを防げます。

⑤相続分や分配方法を明確にする

「○○を誰が取得する」「○円を誰に分配する」といった具体的な内容を明記します。「均等に分ける」とだけ書くのは不十分です。

遺産分割協議書の書き方

①タイトル

「遺産分割協議書」と明記します。

②前文

故人の氏名・死亡日・住所

相続人の氏名・続柄・住所

例:故○○○○(令和〇年〇月〇日死亡、東京都〇〇区在住)の遺産について、下記の通り分割協議を行い、全員の合意のもと決定した。

③協議内容(財産と分割方法)

預貯金:銀行名・支店・口座番号・分配方法

不動産:所在地・地番・面積・取得者

その他の財産:車、株式、貴金属など

④その他の取り決め

代償金の支払い方法

共有財産の処分方法

将来のトラブル防止のための特記事項

⑤署名・押印欄

相続人全員の氏名と実印

押印日付

⑥添付書類

相続人の戸籍謄本

印鑑証明書

財産の評価証明書など

- 協議内容は具体的に書くことが重要です。「預貯金は平等に」といったあいまいな表現は避けましょう。

- 作成後はコピーを各相続人に渡し、原本は安全な場所に保管します。

- 不動産の名義変更や銀行手続きの際に必ず提出するため、署名・押印・添付書類が揃っているか確認してください。

まとめ

- 相続手続きは期限を守ることが最重要(3か月・10か月)

- 遺言書の有無、相続人の確認、財産の調査・評価を順に行う

- 法定相続情報証明制度や財産目録を活用すると手続きがスムーズ

- 預貯金・株式・不動産・自動車など各種財産は必要書類を揃え、名義変更や登記を行う

- 不明点は法務局・金融機関・税務署に相談し、無理なく進める

自分で相続手続きを進めることは可能ですが、複雑なケースや疑問点があれば行政窓口に質問してください。正確な手続きを行い、費用を抑えつつ円滑な遺産承継を目指しましょう。

ご購読いただきましてありがとうございました。

コメント