「相続税が心配」「生前のうちに節税したい」という方は多いのではないでしょうか。

実は、生前の贈与や相続税の控除制度をうまく活用することで、将来の相続税負担を大きく減らすことが可能です。

この記事では、相続税の基礎から、効果的な生前贈与の方法、制度の選び方まで、わかりやすく解説していきます。

この記事をおすすめしたい方

- 相続税の節税を検討されたい方

- 生前贈与を検討されている方

- 生前贈与の基本制度を確認したい方

- 相続税の基本控除内に収まるが、特定の人に生前贈与したい方

クリックできる目次

相続税と基礎控除

まずは、相続税がどのように計算されるのか、そして基礎控除をはじめとした主な節税の仕組みを理解しておきましょう。

より詳しい相続税の記事の確認⇒こちらから

基本的な4つの控除

相続税を計算するときには、次のような「控除」が用意されています。これを把握することで、課税対象額を大幅に減らすことが可能です。

基礎控除

相続税の基礎控除額は、

3,000万円+600万円×法定相続人の数 で計算されます。

たとえば、相続人が3人の場合は

「3,000万円+600万円×3=4,800万円」まで非課税です。

この金額を超えると相続税を考えなければなりません。

配偶者控除

配偶者が相続する財産については、

法定相続分または1億6,000万円まで非課税となります。

配偶者の生活を守るための非常に大きな控除です。

小規模宅地等の特例

居住用や事業用の土地を相続する場合、一定の条件を満たすと最大80%の評価減が受けられます。

たとえば自宅の土地240㎡までは評価額を20%まで減らせるため、非常に強力な節税効果があります。

死亡保険金・死亡退職金の控除

生命保険金や退職金も、相続税の課税対象になりますが、

500万円×法定相続人の数 まで非課税です。

現金ではなく保険金で遺すのも、立派な相続対策の一つです。

相続税を計算する流れ

相続税の計算は一見複雑に見えますが、実際には4つのステップで整理できます。

順番を理解しておくことで、どの時点で節税が可能かも明確になります。

相続財産の総評価額を計算

まずは、被相続人(亡くなった方)が持っていたすべての財産を把握し、相続時点の時価で評価します。

相続税法では「財産評価基本通達」に基づき、各資産の評価方法が定められています。

ここで注意したいのが、生前贈与で渡した財産の一部も相続財産に含まれる場合があるという点です。

相続開始前7年以内に行われた贈与(暦年贈与・相続時精算課税の一部)は、相続財産に加算され、課税対象となることがあります。

そのため、贈与した財産も把握したうえで、総評価額を算出することが大切です。

| 財産の種類 | 評価方法 |

| 土地 | 路線価または倍率方式により評価(相続税路線価は国税庁HPで確認可能) |

| 建物 | 固定資産税評価額を基準に評価 |

| 預貯金 | 残高証明書などで相続時点の金額を算定 |

| 株式 | 上場株式は相続発生日の終値または平均値、非上場株式は評価方法が別途あり |

| 生命保険金 | 受取金額をそのまま計上(非課税枠あり) |

| 生前贈与財産 | 相続開始前7年以内の贈与は相続財産に加算、相続時精算課税制度の適用分は原則加算 |

マイナスできるものを差し引き、課税遺産総額を出す

次に、相続財産の総額から差し引ける(控除できる)項目を引いて、課税対象となる金額を算出します。

- 被相続人が生前に負っていた借入金・未払金・未納税金など

- 葬儀費用(葬儀社への支払い、火葬料、読経料など)

これらを差し引いた残りが「課税遺産総額」となります。

ここでの注意点は、香典返し・法要費用・墓地購入費などは控除対象外という点です。

課税遺産総額を法定相続分で分け、相続税額を仮計算

課税遺産総額が出たら、次は法定相続分(民法で定められた割合)で分けて、各相続人の「仮の取得額」を求めます。

| 相続人構成 | 配偶者 | 子 | 父母 | 兄弟姉妹 |

| 配偶者と子 | 1/2 | 残り1/2を人数で等分 | – | – |

| 配偶者と父母 | 2/3 | – | 1/3 | – |

| 配偶者と兄弟姉妹 | 3/4 | – | – | 1/4 |

各相続人の取得分から各自の相続税額を計算

たとえば、配偶者と子2人がいる場合は、

課税遺産総額を「1/2」「1/4」「1/4」に分けて計算します。

そのうえで、各人の仮の取得金額に相続税の速算表(以下)を適用します。

| 法定相続分による取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | なし |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

これにより、相続税の総額(全員分)が算出されます。

より詳しい記事はこちら

相続税がかかるか確認することが重要

相続税は、財産総額が基礎控除額を超えるかどうかで課税対象になるかどうかが決まります。

まずは相続税が発生するかを確認しましょう。

- 基礎控除ギリギリの財産額の場合

→ 贈与の必要は少なくても、将来の増加分に備えて計画的に暦年贈与を始めるのがおすすめです。 - 基礎控除を大きく超える場合

→ 早めに贈与を開始することが節税の鍵です。

→ 暦年贈与だけでなく、相続時精算課税制度の併用も検討できます。 - 贈与する相手の年齢や人数も考慮

→ 子どもだけでなく、孫に分散して贈与すると非課税枠を複数活用できます。

このように、「相続税がかかるかどうか」を確認することは、生前贈与の必要性・方法・タイミングを決める第一歩となります。

早めにシミュレーションを行い、課税額の目安を把握しておくことが、節税効果を最大化するコツです。

生前の贈与税について

生前贈与は、相続対策や財産の分散のために活用されることがあります。しかし、贈与を行う際には贈与税がかかることがあるため、事前にしっかり理解しておくことが重要です。

贈与すると税金がかかる

贈与税は、個人が他の個人に財産を無償で譲渡した場合に課される税金です。現金だけでなく、不動産や株式なども対象になります。

- 非課税枠(基礎控除)

贈与税には基礎控除があり、1年間(1月1日~12月31日)で110万円までの贈与は税金がかかりません。例えば、親から子へ年間100万円を贈与した場合、贈与税はかかりませんが、120万円を贈与した場合は10万円に対して贈与税が課税されます。 - 贈与税の税率

贈与額が基礎控除を超える場合、超えた金額に応じて累進課税されます。贈与税の税率は10%~55%と高額になることもありますので、計画的に贈与することが重要です。 - 贈与税の種類

特定の目的に応じた非課税制度もあります。例えば、教育資金贈与や住宅取得資金贈与などでは、一定額まで贈与税が非課税となる特例があります。

贈与税の申告書の提出方法

贈与税がかかる場合は、贈与を受けた人が税務署に申告し、納税する必要があります。申告・納税の流れは以下の通りです。

国税庁贈与税申告はこちらから

1.申告の期限

贈与税の申告期限は、贈与を受けた年の翌年の2月1日~3月15日です。たとえば、2025年に贈与を受けた場合は、2026年2月1日~3月15日までに申告します。

2.必要書類

・贈与税の申告書(国税庁のサイトからダウンロード可能)

・贈与契約書や贈与を証明する書類

・金銭の場合は銀行振込の明細や通帳コピー

・不動産の場合は登記簿謄本や評価証明書

3.申告の方法

・税務署への持参:直接税務署に持参して提出

・郵送:必要書類を税務署宛に郵送

・電子申告(e-Tax):インターネットを利用して提出

4.納付方法

申告と同時に、税務署の窓口や金融機関で納付します。電子納税も可能です。期限内に納付しないと延滞税がかかるため注意が必要です。

5.注意点

・贈与税は贈与を受けた人が納める税金です。贈与を行った人ではありません。

・贈与契約が口約束だけの場合でも、税務署から贈与を受けた証拠を求められることがあります。書面での記録を残しておくことが安全です。

暦年贈与

暦年贈与(れきねんぞうよ)とは、毎年一定額を贈与することで、相続税の負担を減らすための代表的な方法です。贈与税の基礎控除を活用して計画的に財産を分散させることができます。

条件

- 贈与者:原則として個人であれば誰でも可能です。親、祖父母、親族以外の第三者も贈与することは可能ですが、相続税対策として利用する場合は親族間が一般的です。

- 受贈者:個人であれば誰でも可能です。未成年や学生でも受け取ることができます。

- 非課税枠:年間110万円までの贈与は贈与税がかかりません。基礎控除を超える場合は課税対象となります。

💡ポイント:贈与者と受贈者は年齢制限はありませんが、契約能力(法律上の権利能力)が必要です。未成年者の場合は親権者の同意が必要になることがあります。

暦年贈与の持ち戻し期間

暦年贈与で贈与された財産は、相続開始前7年以内の贈与については相続財産に持ち戻され、相続税の計算に含まれ、令和9年からの相続が対象となります。

ただし、7年前までの贈与額の合計のうち100万円は控除されます。

さらに、相続人のみが相続税への差し戻し対象となります。(基本的に孫は差し戻し対象とはなりません)

例)毎年110万円を10年間贈与した場合は、670万円が相続税の対象

暦年贈与の注意点

- 暦年贈与は基礎控除を活用するため毎年同じ額をコツコツ贈与することが大切です。

- 贈与を始めるタイミングが遅いと、相続税の節税効果が十分に得られないことがあります。

- 一般的には相続開始の7年以上前から暦年贈与を行うと、相続税対策として十分な効果があります。

💡ポイント:元気でまだまだ長生きという人は暦年贈与がお得です。

暦年贈与の手続き

- 贈与契約の作成

贈与契約と認められるために、贈与側と受け取り側の合意と贈与のたびに、日付、贈与内容をまとめた契約書が必要 - 贈与の実行

- 現金は銀行振込や現金手渡し

- 不動産や株式は登記や名義変更が必要

- 贈与税の申告(必要に応じて)

年間110万円を超える場合は、翌年2月1日~3月15日に税務署へ申告します。

💡ポイント:贈与契約書と贈与の証拠(振込明細や登記)を残しておくことが、後日の相続税申告で重要です。

暦年課税の早見表

暦年贈与の課税額は、贈与額に応じて累進課税されます。基礎控除を超えた金額に対して税率が変わります。

【一般の贈与】

| 贈与額(基礎控除110万円を超える部分) | 税率 | 控除額 |

| 200万円以下 | 10% | 0円 |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 4,500万円以下 | 55% | 400万円 |

| 4,500万円超 |

【直径尊属から18歳以上の子や孫への贈与】

| 贈与額(基礎控除110万円を超える部分) | 税率 | 控除額 |

| 200万円以下 | 10% | 0円 |

| 300万円以下 | 15%% | 10万円 |

| 400万円以下 | ||

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

相続時精算課税制度

相続時精算課税制度(そうぞくじせいさんかぜいせいど)は、生前に多額の財産を贈与する場合に、贈与時には控除を受けつつ、最終的には相続時に精算する制度です。暦年贈与よりも大きな金額を贈与したい場合に適しています。

相続時精算課税制度の基礎控除

- 相続時精算課税制度では、1人あたり2,500万円までの贈与が非課税となります。

- さらに年間110万円以内であれば贈与税も相続税もかかならい

💡ポイント:暦年贈与と違い、毎年少額ずつではなく、まとまった額の贈与も非課税で行えるのが特徴です。したがって、相続財産が、相続税の基礎控除額に収まる人におすすめです。

条件

- 贈与者:60歳以上の親または祖父母

- 受贈者:18歳以上の子や孫

- 対象財産:現金、株式、不動産など個人財産全般

- 家族以外の第三者や18歳未満の未成年者には利用できません。

💡ポイント:年齢条件があるため、計画的に制度を利用することが必要です。

相続時精算課税制度の手続き

- 贈与税の申告書を提出

- 贈与を受けた年の翌年2月1日~3月15日までに、税務署へ申告します。

- 「相続時精算課税選択届出書」を添付する必要があります。

- 贈与契約書の作成

- 契約書で贈与の事実を明確に記録しておくことが重要です。

- 財産の証拠の保管

- 現金なら振込明細、預貯金通帳のコピー

- 不動産なら登記簿謄本、評価証明書

これらを相続税申告時まで保管しておきます。

💡ポイント:暦年贈与のように毎年申告する必要はありませんが、制度選択届出書を提出する年にまとめて申告します。

💡ポイント:相続時精算課税制度を利用すると、暦年贈与を使えなくなります。

相続時精算課税制度の税率

相続時精算課税制度では、1人あたり2,500万円までの贈与が非課税ですが、年間110万円の暦年課税の基礎控除も考慮すると、実質的には2,610万円までの贈与が贈与税なしで可能です(2,500万円+110万円)。

- 非課税枠を超えた部分には一律20%の贈与税がかかります。

- 贈与を受けた財産は相続時に相続財産として加算され、相続税で精算されます。

【例:親が子に現金3,000万円を贈与した場合】

| 内訳 | 金額 | 税率・控除 | 贈与税額 |

| 非課税枠(基礎控除+相続時精算課税) | 2,610万円 | 0% | 0円 |

| 非課税枠を超える部分 | 390万円 | 20% | 78万円 |

| 合計贈与額 | 3,000万円 | ー | 78万円 |

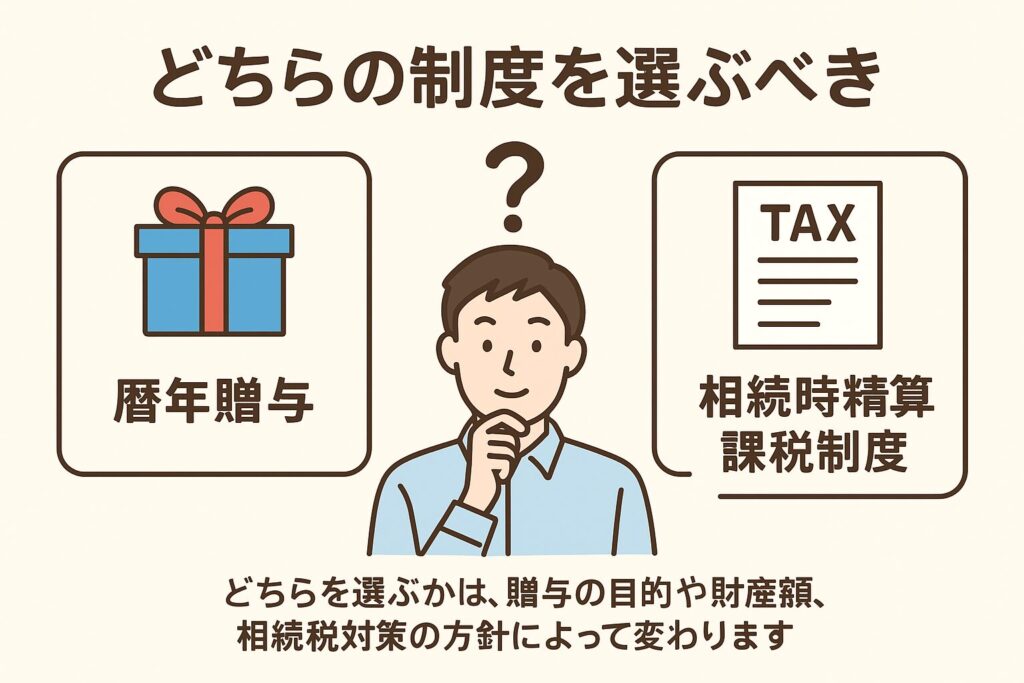

どちらの制度を選ぶべき

生前贈与には主に暦年贈与と相続時精算課税制度があります。どちらを選ぶかは、贈与の目的や財産額、相続税対策の方針によって変わります。ここでは、選択のポイントと具体的なシミュレーションを紹介します。

選択チャート

(1) 受贈者は「子」か「孫」か?

├─ 孫 → 暦年贈与

└─ 子

↓

(2) 余命が7年超か否か?

├─ 7年以内 → 精算課税

└─ 7年超

↓

(3) 親の財産が多額か否か?

├─ 多額ではない → 精算課税

└─ 多額 → 暦年贈与

ケーススタディ(110万円を10年間と500万円を10年間)

| ケース | 贈与総額 | 暦年贈与の場合 | 相続時精算課税の場合 |

| ケース1 少額贈与 110万円×10年 | 1,100万円 | 贈与税:非課税 相続時持ち戻し:670万円 節税効果:△ | 贈与税:非課税 相続時持ち戻し:なし 節税効果:◎ |

| ケース2 高額贈与 500万円×10年 | 5,000万円 | 贈与税:530万円 相続時持ち戻し:3400万円 節税効果:△ | 贈与税:280万円 相続時持ち戻し:3900万円 節税効果:△~〇 |

相続時に加算される贈与額の例

・令和5年3月1日に300万円の贈与を受け、暦年課税として贈与税の申告(それ以前に父親からの贈与はない)

・令和6年6月1日に父親から500万円の贈与を受け、令和7年度3月1日に相続時精算課税選択届書を提出し贈与税を申告

・令和7年8月1日に父親から300万円の贈与を受けた

・令和7年11月1日に父親が死亡

相続時に加算される贈与額

300万円+(500万円-110万円)+(300万円-110万円)=880万円

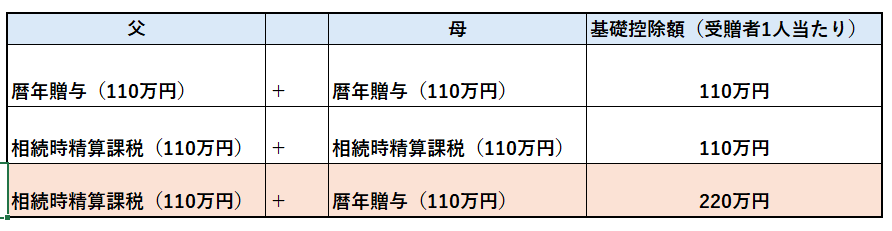

基礎控除額を220万円にする方法

贈与者によって課税制度を分けて運用

※暦年課税の基礎控除は受贈者1人当たり110万円

※贈与者が何人いても、受贈者1人当たり110万円

※暦年贈与と相続時精算課税の基礎控除を併用することが可能

まとめ:今からできる生前贈与による相続税対策

生前贈与は、将来の相続税負担を軽減するための有効な手段です。この記事で紹介したポイントを押さえることで、無理なく計画的な節税が可能になります。

1. 相続税の仕組みを理解する

- 基礎控除:3,000万円+600万円×法定相続人の数

- 配偶者控除:法定相続分または1億6,000万円まで非課税

- 小規模宅地等の特例:居住用・事業用の土地の評価額を最大80%減

- 死亡保険金・退職金の控除:500万円×法定相続人分まで非課税

これらの控除を理解することで、相続税の課税対象額を正しく把握し、節税計画の土台を作れます。

2. 生前贈与の活用法

- 暦年贈与:年間110万円まで非課税でコツコツ贈与。相続開始前7年以内の贈与は持ち戻し対象になる点に注意。

- 相続時精算課税制度:まとまった金額の贈与も非課税で行えますが、相続時に精算されます。贈与者・受贈者の年齢条件を満たす必要があります。

どちらの制度を選ぶかは、贈与額・贈与相手・親の余命・相続財産の多さなどによって変わります。長期的に節税したい場合は暦年贈与、大きな財産をまとめて贈与したい場合は相続時精算課税制度が向いています。

3. 制度の併用で節税効果を最大化

- 暦年贈与と相続時精算課税の非課税枠は併用可能です。

- 贈与者ごとに贈与制度を使い分けることで、1人当たりの基礎控除額を効果的に増やせます。

4. 贈与の手続きは必ず書面で

- 贈与契約書や振込明細、不動産登記簿など、証拠を残すことが重要です。

- 贈与税の申告は、基礎控除を超える場合は翌年2月1日~3月15日までに必ず行いましょう。

✅ 最後に

生前贈与は、「計画的に行う」ことが最大のポイントです。

まずは相続税がかかるかどうかのシミュレーションを行い、暦年贈与・相続時精算課税制度のどちらが自分に合うかを確認しましょう。

少額でもコツコツ、または大きくまとめて贈与するなど、目的に応じた戦略で将来の負担を大きく減らすことができます。

ご購読いただきましてありがとうございました。

コメント