相続する財産の内容によっては、相続税がかかる場合があります。

相続税の計算は、手順に沿って進めれば自分で算出することが可能です。

相続税がかかる場合は、必要書類を準備し、申告書を作成・提出しなければなりません。また、納付を怠ると延滞税や加算税といったペナルティが課されるため注意が必要です。

この記事では、「相続税を自分で手続きする方法」について、ルールや控除、計算方法から申告・納付の流れまでわかりやすく解説します。

この記事をおすすめしたい方

- 身内が亡くなった後、相続税がかかるかどうかを確認したい方

- 専門家に依頼せず、自分で相続税の手続きを進めたい方

- 相続税算出にあたり、控除や計算の流れを知りたい方

クリックできる目次

相続税のルールと控除

相続税は、受け取った財産の価値から一定の控除を差し引いたうえで課税されます。控除額や対象財産を正しく理解することが、相続税を自分で計算する第一歩です。

主な4つの控除

相続税を自分で計算するときに最も重要なのが「控除」です。控除を正しく適用すれば、課税対象額を大きく減らせるため、実際には相続税がかからないケースも珍しくありません。

ここでは、特に押さえておきたい4つの代表的な控除を解説します。

基礎控除

相続税の計算において、最初に適用される基本的な控除です。

計算式は以下の通りです。

3,000万円 + (600万円 × 法定相続人の数)

例)相続人が配偶者と子ども2人(計3人)の場合:

3,000万円 + 600万円 × 3人 = 4,800万円 が基礎控除額になります。

つまり、相続財産の総額が4,800万円以下であれば相続税は発生しません。

- 法定相続人の数は「相続放棄した人」も含めて計算する

- 養子は1人まで(実子がいない場合は2人まで)を数に含められる

配偶者控除

配偶者が相続する財産については、非常に手厚い控除が用意されています。

配偶者が相続する財産は「法定相続分」または「1億6,000万円」のいずれか多い方まで非課税 です。

例)遺産が2億円、配偶者と子1人が相続する場合:

- 法定相続分に従えば配偶者の取り分は1億円

- しかし「1億6,000万円」まで非課税なので、配偶者が1億円を相続しても相続税はかかりません。

- 配偶者控除により、配偶者に相続税がかかるケースはほとんどない

- ただし「申告をしなければ控除が適用されない」ため、課税額がゼロでも申告書を提出する必要がある

小規模宅地等の特例

相続した土地の評価額を大幅に下げられる制度です。特に自宅や事業用地の相続において非常に有効です。

内容:対象となる土地の評価額を最大80%減額できる

主な対象例:

- 自宅の敷地(被相続人が住んでいた土地):330㎡まで80%減額

- 商売用の土地(被相続人が営んでいた事業のための土地):400㎡まで80%減額

- 賃貸用の土地:200㎡まで50%減額

例)自宅の土地が6,000万円と評価された場合、330㎡までの部分は80%減額 → 評価額1,200万円となり、相続税の負担が大幅に軽減されます。

より詳しい相続財産の評価内容はこちらから

- 相続人がその土地に住み続ける、事業を継続するなど一定条件を満たす必要がある

- 申告の際は「小規模宅地等の特例に関する明細書」の提出が必須

死亡保険金・死亡退職金の控除

故人が残した死亡保険金や死亡退職金については、一定額まで「みなし相続財産」として扱われますが、非課税枠が用意されています。

非課税枠の計算式:

500万円 × 法定相続人の数

例)相続人が3人の場合:

500万円 × 3人 = 1,500万円 が非課税になります。

つまり、死亡保険金が2,000万円あった場合でも、非課税枠1,500万円を差し引いた残り500万円のみが相続税の対象になります。

- 実際に保険金を受け取った相続人の取り分に応じて非課税枠を按分する

- 「法定相続人の数」は基礎控除の計算と同じルールで算出する

その他の控除

相続税には基礎控除や配偶者控除のほか、特定の条件に応じて適用できる「その他の控除」があります。これらを活用することで、課税額をさらに減らせる可能性があります。

相次相続控除

- 10年以内に相続が連続して発生した場合、前回の相続で支払った相続税の一部を控除できる制度です。

- 連続相続による二重課税を防ぐための軽減措置です。

- 10年前に父Aからの相続で相続税を100万円支払った

- 今回、母Bからの相続で相続税が50万円発生した

- 前回の相続税のうち一定割合を控除 → 今回の納税額が減る

- 申告時に「相次相続控除に関する明細書」を提出する必要がある

- 過去の納税証明書を添付するとスムーズ

贈与税額控除

相続した人が相続開始前3年以内に財産を贈与され、その際に贈与税を払っている場合、その金額を相続税から差し引けます。

- 生前贈与で子が300万円贈与を受けていた

- 贈与税として30万円支払済

- 相続税計算時に贈与財産を加算 → 贈与税30万円を控除

- 贈与税が非課税枠内の場合は控除対象外

- 申告の際は「贈与税額控除に関する明細書」を添付

相続財産から差し引くもの

- 葬儀費用や戒名に関する費用

- ローンや借入金

- 未払いの税金(所得税、住民税、固定資産税)

- 故人の治療にかかった費用で、未払いのもの

相続税の対象

対象になる財産

- 現金

- 貯金や預金

- 土地・建物

- 有価証券(株式、債券)、その他の金融資産

- 配当金

- 貸付金

- 自動車

- 家財道具

- 宝石・貴金属類・美術品・骨董品

- 特許権・著作権

- ゴルフ会員権

- 死亡保険金(一定額以上)

- 死亡退職金(一定額以上)

- 生前贈与(無くなる3年前までに受けっとった財産、すでに納めた贈与税は控除)

対象にならない財産

- 墓地・墓石・仏壇・仏具

- 国や地方公共団体への寄付金や不動産

- 非課税枠の死亡保険金、死亡退職金(500万円×法定相続人の数)

相続税の計算

相続を受ける人が行います。

10か月以内に行います。

相続税を計算する流れ

相続税の計算は順序に沿って行うことで、自分でも正確に算出可能です。大きく分けると次の4ステップになります。

| ステップ | 内容 | ポイント | 例 |

| ① 相続財産の総評価額を計算 | 相続財産+みなし相続財産+生前贈与財産の一部を合計 | 不動産は路線価、株式は相続日の時価で評価 | 現金3,000万+土地4,000万+株式500万+保険1,000万+生前贈与200万 = 8,700万 |

| ② 控除や債務を差し引く | 総評価額 − (債務+葬儀費用+非課税保険金+基礎控除) | 証明書類を必ず添付 | 8,700 − (300+200+1,500+4,800) = 1,900万 |

| ③ 法定相続分で仮計算 | 課税遺産総額を法定相続分で分割し、税率表を使って暫定税額を計算 | この段階は仮の税額 | 1,900万 ÷ 2 = 950万ずつ → 税率適用 |

| ④ 実際の取得分で最終計算 | 遺産分割の結果に応じて最終納税額を計算 | 控除漏れに注意 | 配偶者1,200万(控除適用で0円)、子ども700万(計算した税額を納付) |

① 相続財産の総評価額を計算

【内容】

- まず、被相続人が残した財産の合計を評価します。

- 計算対象は以下のとおりです:

- 相続財産

- 現金、預貯金、有価証券、不動産、動産など

- みなし相続財産

- 死亡保険金や死亡退職金など、実際には受け取るまで現金化されないもの

- 生前贈与財産の一部

- 相続開始前3年以内の贈与など、相続税の計算に加算するもの

ポイント

- 不動産は「路線価」や「固定資産税評価額」で計算

- 株式や投資信託は相続開始日の時価で評価

- 生前贈与やみなし相続財産を含めることを忘れない

② マイナスできるものを差し引き、課税遺産総額を出す

【内容】

- 総評価額から、法律上認められる控除や債務を差し引きます。

【差し引けるものの例】

- 債務:借金、ローン、未払い税金

- 葬儀費用:通夜・告別式・埋葬費用など

- 死亡保険金・死亡退職金の非課税枠

- 基礎控除:3,000万円+(600万円 × 法定相続人の数)

- 控除を適用するには、領収書や証明書類を添付する必要あり

- 小規模宅地等の特例などは別途調整

③ 課税遺産総額を法定相続分で分け、相続税額を仮計算

【内容】

- 課税遺産総額を法定相続分に応じて按分し、暫定的な税額を計算します。

- 税率は累進課税(8段階)を使用

- この段階は仮計算

- 配偶者控除や未成年者控除、障害者控除は後で適用

④ 各相続人の取得分から各自の相続税額を計算

【内容】

- 実際の遺産分割に応じて、各相続人の最終納税額を決定します。

- 法定相続分どおりでない場合は、取得割合に応じて税額を按分

- 控除の適用漏れがないか必ず確認

- 申告書提出前に試算すると誤りを防げる

相続税の税率(税率と控除額は8段階)

相続税は、課税遺産総額に応じて8段階の累進税率が適用されます。課税遺産総額が大きくなるほど税率も高くなります。

| 法定相続分に応じた取得金額 | 税率 | 控除額 | 備考 |

| 〜1000万円 | 10% | 0円 | 最も低い税率 |

| 1000万円超〜3000万円 | 15% | 50万円 | 1000万円を超えた部分に適用 |

| 3000万円超〜5000万円 | 20% | 200万円 | 3000万円を超えた部分に適用 |

| 5000万円超〜1億円 | 30% | 700万円 | 5000万円を超えた部分に適用 |

| 1億円超〜2億円 | 40% | 1,700万円 | 1億円を超えた部分に適用 |

| 2億円超〜3億円 | 45% | 2,700万円 | 2億円を超えた部分に適用 |

| 3億円超〜6億円 | 50% | 4,200万円 | 3億円を超えた部分に適用 |

| 6億円超 | 55% | 7,200万円 | 6億円を超えた部分に適用 |

相続税の計算の例

- 相続人:配偶者(妻)+子ども2人(合計3人)

- 相続遺産の総評価額:1億2,000万円

①相続遺産の総評価額から基礎控除額を引いて課税遺産総額を出す

基礎控除額 = 3,000万円 + (600万円 × 法定相続人の数)

【今回の例】

法定相続人の数 = 3人

基礎控除額 = 3,000万円 + (600万円 × 3) = 4,800万円

課税遺産総額 = 総遺産額 − 基礎控除額

課税遺産総額 = 1億2,000万円 − 4,800万円 = 7,200万円

②法定相続分で分ける

法定相続分(配偶者:1/2、子ども:1/2を2人で均等)で課税遺産総額を按分します。

| 相続人 | 法定相続分 | 課税遺産総額の按分 |

| 妻 | 1/2 | 7,200万 × 1/2 = 3,600万円 |

| 子ども① | 1/4 | 7,200万 × 1/4 = 1,800万円 |

| 子ども② | 1/4 | 7,200万 × 1/4 = 1,800万円 |

③それぞれの相続税を計算して合計する

税率表(簡略化)を用いて計算します。

| 課税遺産額 | 税率 | 控除額 | 相続税額 |

| 妻3,600万 | 20% | 200万 | 3,600 × 0.2 − 200 = 520万 |

| 子① 1,800万 | 15% | 50万 | 1,800 × 0.15 − 50 = 220万 |

| 子② 1,800万 | 15% | 50万 | 1,800 × 0.15 − 50 = 220万 |

合計相続税 = 520万 + 220万 + 220万 = 960万円

④相続税の合計を実際に相続する比率で分ける

仮に実際の遺産分割が法定相続分どおりの場合、そのまま各自が納付。

しかし、実際の取得額が異なる場合は取得割合に応じて按分します。

例:妻が1/2、子ども①が2/6、子ども②が1/6

- 妻:960 × 1/2 = 480万円 ※妻の相続財産は3600万で≦1億2000万のため妻の相続税は0円

- 子①:960 × 2/6 = 320万円

- 子②:960 × 1/6 = 160万円

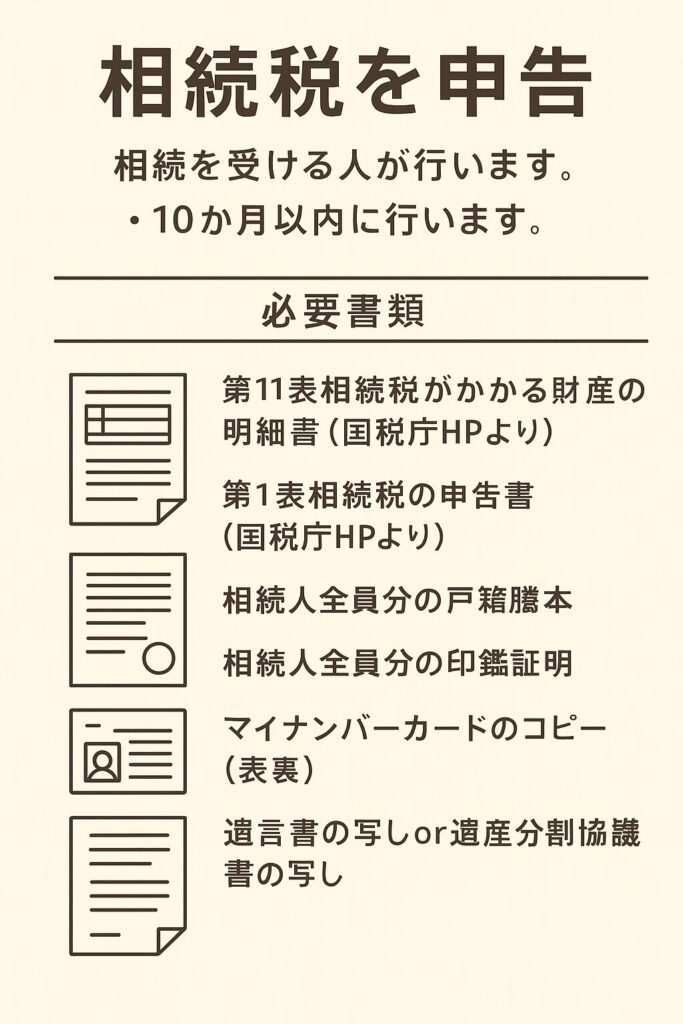

相続税を申告

相続を受ける人が行います。

10か月以内に行います。

- 第11表相続税がかかる財産の明細書(国税庁HPより)

- 第1表相続税の申告書(国税庁HPより)

- 相続人全員分の戸籍謄本

- 相続人全員分の印鑑証明

- マイナンバーカードのコピー(表裏)

- 遺言書の写しor遺産分割協議書の写し

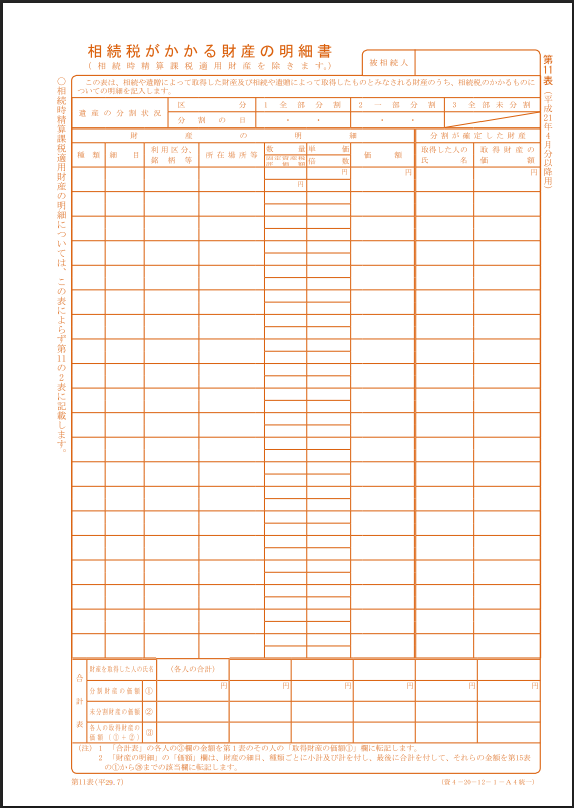

相続税の申告書の書き方(第11表 相続税がかかる財産の明細書)

- 相続税がかかる財産を項目ごとに整理し、評価額や相続人ごとの取得割合を明示するための書類です。

- 国税庁HPからダウンロード可能です。

記入の主な内容

- 被相続人の情報

- 氏名、生年月日、死亡日、住所など

- 財産の種類別明細

- 預貯金・現金

- 有価証券(株式・投資信託など)

- 不動産(土地・建物)

- 動産(貴金属、車など)

- 生命保険金・死亡退職金(課税対象分)

- その他の財産

- 評価額の記入

- 不動産は路線価や固定資産税評価額

- 株式は相続開始日の時価

- 相続人ごとの取得割合

- 遺産分割協議書に基づく取得分を記入

- 控除や特例の適用

- 小規模宅地等の特例や非課税枠を反映

- 添付書類の確認

- 土地・建物の登記事項証明書、預貯金残高証明書、保険証券など

国税庁の第11表 相続税がかかる財産の明細書はこちら

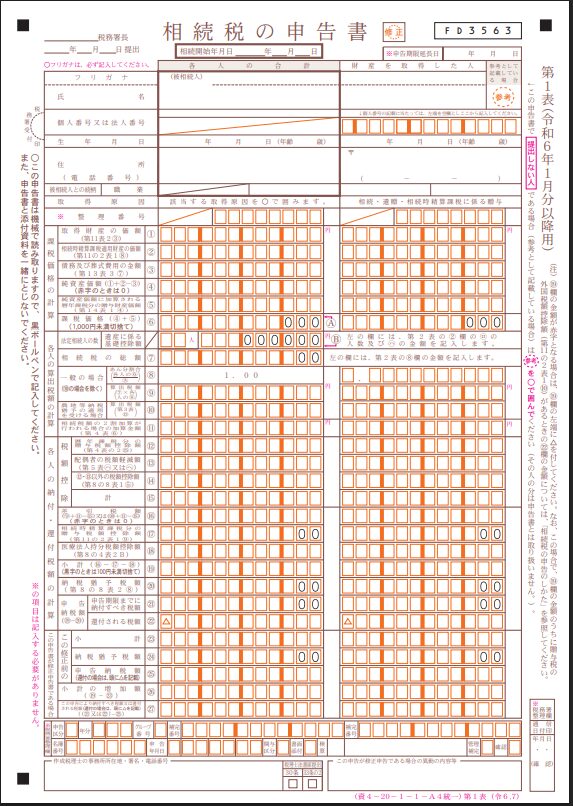

相続税の申告書の書き方(第1表 相続税の申告書)

- 各相続人ごとの相続税額を計算し、最終的な納付額を記載する申告書です。

- こちらも国税庁HPからダウンロード可能です。

記入の主な内容

- 被相続人の情報

- 氏名、生年月日、死亡日、住所

- 相続人情報

- 氏名、住所、続柄、取得財産の合計額

- 課税遺産総額

- 第11表で計算した課税遺産総額を反映

- 相続税額の計算

- 法定相続分での暫定計算

- 配偶者控除・未成年者控除など適用後の最終税額

- 納付方法の記入

- 一括納付か分割納付かを記入

- 添付書類の確認

- 第11表、戸籍謄本、印鑑証明書、遺産分割協議書など

国税庁の第1表 相続税の申告書はこちら

相続税を納付する

相続を受ける人が行います。

10か月以内に行います。

申告書を提出した後に、税務署から納税の催促はきませんので、申告後、納税を忘れないように行います。

- 納付書(領収済通知書)税務署より

- 相続人全員分の戸籍謄本

- 相続人全員分の印鑑証明

- 故人の除籍謄本、住民票の除籍

- 遺産分割協議書

- 登記事項証明書(不動産を相続の場合)

- 残高証明書(金融資産を相続する場合)

相続税の納付書の書き方

主な記入項目

- 納税者(相続人)の氏名・住所・マイナンバー

- 被相続人の氏名・死亡日

- 税目:相続税

- 納付金額:第1表で計算した最終納付額

- 納付方法:現金・振込・ダイレクト納付(口座振替)など

- 納付期限:相続開始から10か月以内

- 期限内に納付しないと延滞税がかかる

- 納付書は1人1枚ずつ作成する

物納

現金で納付できない場合、土地や建物、株式などの財産で相続税を納める方法です。

条件や手続きが厳格で、税務署の許可が必要です。

物納できる財産

以下の順位で納めます。

第一順位

国債、地方債、不動産、船舶、上場株式

第二順位

非上場株式、(社内、株式、証券投資信託、貸付信託)

第三順位

動産(不動産以外の美術品等の財産)

物納できない財産

- 抵当権付き不動団

- 有害物質による汚染された不動産

- 境界がはっきりしない不動産

- 公道に接していない土地

- 耐用年数を超えた建物

申告漏れや納税不足のペナルティ

相続税の申告や納付に不備がある場合、以下のペナルティが課されます。

| 種類 | 内容 | 具体例・税率 |

| 延滞税 | 期限内に納付しなかった場合に課される利息 | 延滞2か月以内⇒2.4% 延滞2か月超⇒8.7% |

| 加算税(過少申告加算税) | 申告した税額が不足していた場合に課される | 税務調査の通知以降から調査結果が出るまで5%or10% 修正する場合は、10%or15% |

| 加算税(無申告加算税) | 申告しなかった場合に課される | 自発的に申告した場合5% それ以外で納付税額が50万円超は15%or20% |

| 重加算税 | 申告内容に故意・隠蔽があった場合 | 過少申告は35%、無申告は40% |

まとめ:相続税を自分で手続きするポイント

相続税は、計算方法や控除の種類、申告・納付の流れを理解すれば、専門家に依頼せずとも自分で手続きすることが可能です。本記事では、特に押さえておきたいポイントを整理しました。

1. 相続税の対象と控除を正しく把握する

- 課税対象になる財産と非課税となる財産を区別する

- 基礎控除、配偶者控除、小規模宅地等の特例、死亡保険金・死亡退職金の非課税枠を適用

- 相次相続控除や贈与税額控除、未成年者控除・障害者控除なども活用できる場合がある

2. 課税遺産総額を正確に算出する

- 相続財産の総評価額を計算

- 債務や葬儀費用、基礎控除などを差し引き課税遺産総額を算出

- 法定相続分で仮計算し、各相続人の取得分で最終的な納税額を決定

3. 申告書は正確に作成・提出

- 第11表「相続税がかかる財産の明細書」と第1表「相続税の申告書」を使用

- 財産の種類ごとの評価額や相続人ごとの取得割合を明示

- 添付書類(戸籍謄本、印鑑証明、登記事項証明書など)を忘れずに

4. 納付期限を守り、必要に応じて物納を活用

- 納付期限は相続開始から10か月以内

- 現金での納付が難しい場合は、一定条件のもとで物納が可能

- 申告漏れや納税不足には延滞税・加算税・重加算税などのペナルティがあるため注意

5. 自分で手続きを行うメリット

- 手続きや控除の流れを理解することで、納税額を正確に把握できる

- 専門家に依頼する費用を節約可能

- 書類や計算方法に慣れることで、今後の相続にも役立つ知識が身につく

相続税は一見複雑に感じますが、計算の流れと控除の種類を整理すれば、自分でも十分対応可能です。まずは財産の把握と必要書類の準備から始め、順を追って計算・申告・納付を進めることが成功のポイントです。

ご購読いただきましてありがとうございました。

コメント